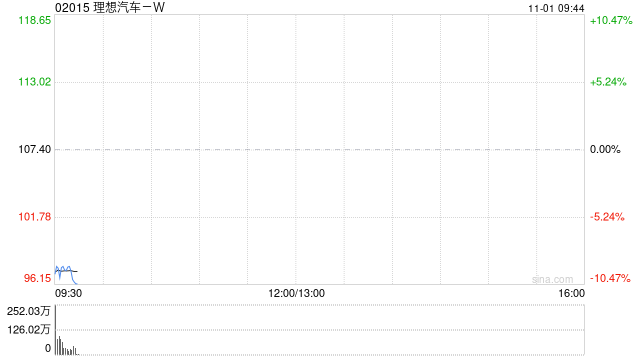

中金:維持理想汽車-W“跑贏行業(yè)”評級 目標價上調(diào)至128港元

中金發(fā)布研究報告稱,維持理想汽車-W(02015)“跑贏行業(yè)”評級,考慮到公司經(jīng)營改善超預期,上調(diào)24年盈利預測20%至105億元,維持25年盈利預測,上調(diào)目標價28%至128港元。公司3Q24營收為428.7億元,環(huán)比+35.3%;Non-GAAP凈利潤38.5億元,環(huán)比+156.2%。經(jīng)歷了上半年的經(jīng)營調(diào)整,公司3Q銷量重回月銷5萬輛的高水平,帶動業(yè)績超出市場預期。

中金主要觀點如下:

3Q業(yè)績超出市場預期;經(jīng)營重回穩(wěn)健增長。

公司3Q重回穩(wěn)健增長軌道,銷量達152,831輛,環(huán)比+44,250輛,營業(yè)收入為428.7億元。毛利率方面,汽車業(yè)務毛利率為20.9%,環(huán)比+2.2ppt,該行預計雖然L6車型占比提升,但各車型的Max版本占比提升、供應鏈降本仍有效提振了毛利率表現(xiàn),帶動毛利率超出市場預期。費用端來看,3Q研發(fā)費用為25.9億元,環(huán)比-14.6%,環(huán)比下降主要受到車型研發(fā)周期及研發(fā)人員數(shù)量減少帶動;3Q銷管費用為33.6億元,環(huán)比+19.3%,主因公司確認了部分李想的CEO激勵以及銷管人員數(shù)量擴張,對GAAP凈利形成攤薄。3Q公司所得稅費用為5.8億元,2Q24為0.77億元。對應公司Non-GAAP凈利潤為38.5億元,環(huán)比+156.2%。

4Q銷量指引積極,超充布局快速提升。

公司指引4Q實現(xiàn)銷量為16-17萬輛,對應營業(yè)收入達到432-459億元,對應單車ASP中樞為27萬元,該行預計公司4Q有望在以舊換新政策帶動下繼續(xù)保持穩(wěn)健的增長和盈利能力。截至10月31日,公司正式落成第1000座充電站,公司此前闡述補能效率為純電車型銷量高低的勝負手,并確立規(guī)劃后續(xù)純電車型都標配5C超充能力。長期看,公司指引5C超充網(wǎng)絡(luò)計劃投入資金達60億元,直營5C超充站計劃建成數(shù)量5000座,目標5C超充站全國高速和國道覆蓋率達

95%,該行預計公司有望憑借前置布局的超充網(wǎng)絡(luò)更好支撐明年純電新車放量。

智能駕駛能力持續(xù)提升,數(shù)據(jù)迭代能力行業(yè)領(lǐng)先。

公司從2021年以來持續(xù)加大智駕研發(fā)投入,歷經(jīng)幾次技術(shù)架構(gòu)調(diào)整,24年7月開始全量推送無圖NOA功能,并迭代至端到端+VLM模型的技術(shù)路線,智駕能力進入行業(yè)領(lǐng)先梯隊。此外,公司還在門店端加大對消費者的推廣和試駕力度,年初至今,各車型的Max版本持續(xù)提升至60-70%,有效帶動了車輛毛利率提升和擴大智駕產(chǎn)品的用戶基數(shù),并進一步確立了下一步數(shù)據(jù)迭代的領(lǐng)先優(yōu)勢。長期看,智駕水平正逐步成為車企的核心能力,該行認為公司具備技術(shù)及數(shù)據(jù)優(yōu)勢。

風險:純電車型不及預期;智能駕駛不及預期;市場競爭加劇。

相關(guān)文章

最新評論