光大期貨有色金屬類日報11.14

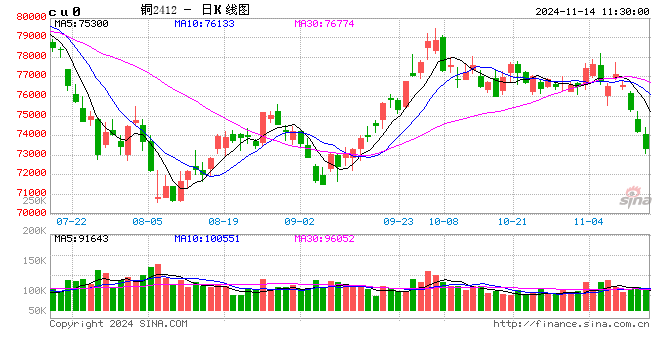

銅:

隔夜LME銅震蕩走低,下跌1.5%至9007.5美元/噸;SHFE銅主力下跌0.98%至73960元/噸;國內(nèi)現(xiàn)貨進口窗口持續(xù)打開。宏觀方面,美國10月CPI同比上漲2.6%,與預期持平,但高于前值2.4%,核心CPI同比上漲3.3%,與市場預期持平,前值為3.3%。數(shù)據(jù)公布后,市場上調(diào)了美聯(lián)儲12月降息概率,但對明年降息節(jié)奏變得更加模糊。海外市場繼續(xù)進行“特朗普交易”,美元指數(shù)保持偏強走勢,黃金和有色繼續(xù)回落。國內(nèi)方面,國內(nèi)化債信心較為堅決,或繼續(xù)提振市場情緒。基本面方面,LME銅庫存增加1875噸至273100噸;SHFE銅倉單下降3噸至39360噸;銅價出現(xiàn)快速回落,升貼水略顯堅挺,從社會庫存去庫力度來看,下游存在順勢補庫的動作。短期海外繼續(xù)釋放風險,美元指數(shù)強勢壓制住銅價走勢,關(guān)注特朗普交易是否出現(xiàn)退潮以及大宗關(guān)注點何時回到國內(nèi)穩(wěn)增長層面,暫維系11月銅價先抑后揚的判斷。

鎳&不銹鋼:

隔夜LME鎳跌1.56%報15735美元/噸,滬鎳跌0.78%報125160元/噸。庫存方面,昨日?LME?鎳庫存增加480噸至151320噸,昨日國內(nèi)?SHFE?倉單減少41噸至27880噸。升貼水來看,LME0-3?月升貼水維持負數(shù);進口鎳升貼水下跌50元/噸至-250元/噸。不銹鋼產(chǎn)業(yè)鏈來看,鎳鐵價格小幅下跌,終端需求亦有拖累;庫存端,上周全國主流市場不銹鋼89倉庫口徑社會總?庫存98.2萬噸,周環(huán)比下降1.91%。新能源產(chǎn)業(yè)鏈來看,11月鋰電產(chǎn)業(yè)鏈仍為旺季,但三元環(huán)比或呈現(xiàn)負增長,硫酸鎳需求轉(zhuǎn)弱。資源端趨松,鎳鐵成交價格重心下移,一級鎳持續(xù)放量,庫存延續(xù)累庫,基本面表現(xiàn)偏空,但短期仍需關(guān)注宏觀情緒變化,且需緊密關(guān)注印尼新政。

氧化鋁&電解鋁:

氧化鋁震蕩偏弱,隔夜AO2501收于5211元/噸,跌幅0.21%,持倉減倉7075手至26.8萬手。滬鋁震蕩偏弱,隔夜AL2412收于20755元/噸,跌幅0.31%。持倉減倉3551手至15.14萬手。現(xiàn)貨方面,SMM氧化鋁價格漲至5529元/噸。鋁錠現(xiàn)貨升水擴至60元/噸,佛山A00報價漲至21000元/噸,對無錫A00貼水130元/噸,下游鋁棒加工費包頭河南臨沂持穩(wěn),新疆南昌無錫廣東上調(diào)20-70元/噸;鋁桿1A60持上調(diào)20-506元/噸,6/8系加工費持穩(wěn);低碳鋁桿加工費下調(diào)273元/噸。有色工業(yè)協(xié)會發(fā)聲鼓勵氧化鋁價格理性,防止資金惡意炒作,期盤開始回調(diào)。電解鋁廠內(nèi)氧化鋁原料庫存持續(xù)下滑,北方鋁廠冬儲需求較高,今年儲備量不足情況下,冬儲時間有望提前,現(xiàn)貨延續(xù)上漲。華東主消費地鋁錠去庫節(jié)奏下滑,但到貨偏少。隨著新疆鐵路站臺陸續(xù)批車后,在途量出現(xiàn)增量,本月下旬有望集中到貨,近期鋁價追多風險加劇,仍需關(guān)注新疆運輸最新動向。

錫:

滬錫主力跌1.48%,報245980元/噸,錫期貨倉單8397噸,較前一日減少148噸。LME錫跌1.77%,報29675美元/噸,錫庫存4390噸,減少100噸。現(xiàn)貨市場,對2412云錫升水500-700元/噸,交割升水0-300元/噸,小牌貼水0-100元/噸,進口貼水800-1,000元/噸。價差方面,12-01價差-320元/噸,01-02價差-360元/噸,滬倫比8.29。周初上期所倉單大幅增加,加重市場對于后續(xù)去庫不暢的擔憂,而11月各大機構(gòu)產(chǎn)量預期環(huán)比減量較小,同比維持高位,供應緊張邏輯傳導至年底仍未兌現(xiàn),吸引空頭加倉,價格破支撐位較多。短期來看,若本周社庫依舊繼續(xù)累庫,或?qū)⒔o價格帶來較大壓力。但礦緊現(xiàn)實也持續(xù)對生產(chǎn)形成影響,在未看到實際改善前,做空風險較大,價格維持震蕩觀點。

鋅:

滬鋅主力漲0.95%,報24925元/噸,鋅期貨倉單43590噸,較前一日增加5785噸。LME鋅漲0.81%,報2970.5美元/噸,鋅庫存243225噸,減少2300噸。現(xiàn)貨市場,上海0#鋅對2412合約升水380-390元/噸,對均價貼水0-10元/噸;廣東0#鋅對滬鋅2412合約升水360-400元/噸,粵市較滬市升水10元/噸;天津0#鋅對滬鋅2412合約升水390-430元/噸,津市較滬市升水40元/噸。價差方面,12-01價差+330元/噸,01-02價差+250元/噸,滬倫比8.39。國內(nèi)月差11-12月維持高位,已擴至現(xiàn)貨有交倉利潤,考慮高價下游拿貨情緒不佳,預計本周交倉鋅錠量較大。但考慮到國內(nèi)供應仍短缺,即使上行缺乏動力但當前下游原料庫存較低,若鋅價大幅走低后或帶動下游補庫,鋅在低庫存情況下持續(xù)做空風險很大,價格維持震蕩觀點。

工業(yè)硅:

13日工業(yè)硅震蕩偏強,主力2501收于12485元/噸,日內(nèi)漲幅0.2%,持倉增倉8185手至16.2萬手。現(xiàn)貨止?jié)q企穩(wěn),百川參考價12005元/噸,較上一交易日持穩(wěn)。其中#553各地價格區(qū)間回升至11300-12150元/噸,#421價格區(qū)間漲至12150-12850元/噸。最低交割品回歸#553價格漲至11150元/噸,現(xiàn)貨貼水擴至1355元/噸。當前硅價下方有成本支撐,上方庫存高壓限制。在西南減產(chǎn)和貿(mào)易商持貨基礎(chǔ)上,短期延續(xù)窄幅修復。

碳酸鋰:

昨日碳酸鋰期貨2501合約漲6.4%至86500元/噸。現(xiàn)貨價格方面,電池級碳酸鋰平均價上漲1500元/噸至78200元/噸,工業(yè)級碳酸鋰平均價上漲1500元/噸至74350元/噸,電池級氫氧化鋰上漲200元/噸至67095元/噸。倉單方面,昨日倉單增加1270噸至50196噸。消息面,據(jù)外媒報道,澳大利亞礦產(chǎn)資源公司(Mineral?Resources)周三表示,作為戰(zhàn)審查的一部分,該公司將從本周起對其位于西澳大利亞的Bald?Hill鋰礦進行維護和保養(yǎng)。該礦的最后一批鋰精礦預計將于12月售出,2025財年的發(fā)貨量預估將從早先預估的12萬至14.5萬干噸下調(diào)至6萬干噸。乘聯(lián)會數(shù)據(jù)顯示,11月1-10日,乘用車新能源車市場零售31萬輛,同比去年11月同期增長70%,較上月同期增長10%,今年以來累計零售863.8萬輛,同比增長41%;11月1-10日,全國乘用車廠商新能源批發(fā)35萬輛,同比去年11月同期增長78%,較上月同期增長36%,今年以來累計批發(fā)962.9萬輛,同比增長38%。供應端國內(nèi)生產(chǎn)+進口環(huán)比均有增加,周度產(chǎn)量環(huán)比小幅增加,11月產(chǎn)量預計環(huán)比增加,據(jù)智利海關(guān)數(shù)據(jù)顯示,2024年10月智利碳酸鋰出口至中國的碳酸鋰約為1.7萬噸,環(huán)比增加2.2%。需求端11月結(jié)構(gòu)性旺季得以延續(xù),磷酸鐵鋰預計產(chǎn)量環(huán)比增加,三元下降,終端儲能和電車端的市場需求仍有期待;庫存端,社會庫存延續(xù)降庫態(tài)勢至11萬噸左右。現(xiàn)貨貿(mào)易端,此前部分下游通過接倉單實現(xiàn)部分補庫,一定程度抑制了市場采購需求,同時,下游對于高價貨接受程度有限,綜合導致現(xiàn)貨市場并沒有隨價格上漲而火熱。市場基本面好轉(zhuǎn),期貨市場價格快速上漲,但現(xiàn)貨目前表現(xiàn)仍較為一般,追漲需謹慎。

相關(guān)文章

最新評論