光大期貨:10月30日能源化工日?qǐng)?bào)

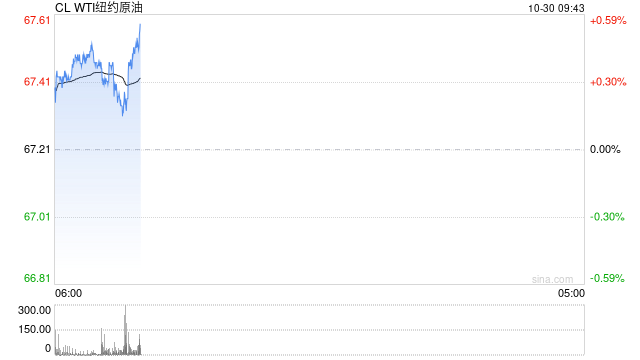

原油:

周二油價(jià)繼續(xù)下行,其中WTI 12月合約收盤下跌0.17美元至67.21美元/桶,跌幅0.25%。布倫特12月合約收盤下跌0.30美元至71.12美元/桶,跌幅0.42%。SC2412以513.1元/桶收盤,下跌2.9元/桶,跌幅為0.56%。上周美國原油和成品油庫存下降。截至25日當(dāng)周,原油庫存減少57.3萬桶。汽油庫存減少28.2萬桶,餾分油庫存減少146萬桶。調(diào)查顯示,經(jīng)濟(jì)學(xué)家均認(rèn)為美國聯(lián)邦儲(chǔ)備理事會(huì)將于11月7日將其關(guān)鍵利率下調(diào)25個(gè)基點(diǎn),超過90%的絕大多數(shù)經(jīng)濟(jì)學(xué)家預(yù)測美聯(lián)儲(chǔ)將于12月再次將利率下調(diào)四分之一個(gè)百分點(diǎn)。自美聯(lián)儲(chǔ)上月開啟了期待已久的寬松周期以來,包括消費(fèi)者支出和就業(yè)數(shù)據(jù)在內(nèi)的經(jīng)濟(jì)消息一直表現(xiàn)強(qiáng)勁。在下周,美國總統(tǒng)大選以及美聯(lián)儲(chǔ)議息會(huì)議在即,市場不確定性較高,油市信心缺乏,價(jià)格承壓運(yùn)行。

燃料油:

周二,上期所燃料油主力合約FU2501收跌2.01%,報(bào)2967元/噸;低硫燃料油主力合約LU2501收跌2.99%,報(bào)3864元/噸。低硫方面,隨著套利船貨陸續(xù)抵達(dá),前期供應(yīng)緊張的情況得到改善。此外,本周預(yù)計(jì)將有來自印度尼西亞和巴西的貨物抵達(dá)新加坡,低硫燃料油庫存將更為充足,同時(shí)下游船加油需求也較為穩(wěn)健。高硫方面,近期伊朗出口減少在一定程度上收緊了外盤供應(yīng);此外,中東地區(qū)地緣局勢和船只繞行或?qū)⒔o近期套利貨流入帶來不確定性。預(yù)計(jì)短期高、低硫絕對(duì)價(jià)格仍將跟隨油價(jià)波動(dòng),高硫或暫時(shí)偏強(qiáng)。

瀝青:

周二,上期所瀝青主力合約BU2412收跌0.62%,報(bào)3231元/噸。盡管庫存仍在去化,但市場對(duì)于未來供需整體較為悲觀。隨著北方天氣漸冷,需求逐漸由北向南轉(zhuǎn)移,北方地區(qū)需求減少較為明顯,南方地區(qū)還有部分趕工需求支撐;而11月國內(nèi)煉廠瀝青排產(chǎn)環(huán)比小幅增加,供需方面整體或顯寬松。短期來看,山東地區(qū)部分煉廠穩(wěn)定生產(chǎn),下周仍有煉廠復(fù)產(chǎn)轉(zhuǎn)產(chǎn)計(jì)劃,預(yù)計(jì)在瀝青供需端缺乏明顯驅(qū)動(dòng)的背景之下,絕對(duì)價(jià)格和裂解價(jià)差整體以偏弱為主,關(guān)注年末冬儲(chǔ)需求。

橡膠:

周二,截至日盤收盤滬膠主力RU2501下跌160元/噸至17750元/噸,NR主力下跌125元/噸至14145元/噸,丁二烯橡膠BR主力下跌30元/噸至14920元/噸。昨日上海全乳膠16950(-150),全乳-RU2501價(jià)差-935(-130),人民幣混合16850(-50),人混-RU2501價(jià)差-1035(-30),BR9000齊魯現(xiàn)貨15500(-100),BR9000-BR主力620(+100)。10月25日當(dāng)周,天然橡膠青島保稅區(qū)區(qū)內(nèi)庫存為5.89萬噸,較上期增加0.03萬噸,漲幅0.51%。10月25日當(dāng)周,青島地區(qū)天然橡膠一般貿(mào)易庫庫存為22.00萬噸,較上期增加0.65萬噸,漲幅3.04%。合計(jì)庫存27.89萬噸,較上期增加0.68萬噸。泰國原料價(jià)格繼續(xù)下跌,關(guān)注第20號(hào)臺(tái)風(fēng)對(duì)海南島的短時(shí)強(qiáng)降雨影響;受到漲價(jià)情緒影響,漲價(jià)前夕輪胎廠商庫存有所消化,需求剛性持穩(wěn),供需矛盾趨弱下膠價(jià)偏弱震蕩。關(guān)注NR倉單數(shù)量注銷情況,以及泰混非標(biāo)價(jià)差走強(qiáng)的情況。

聚酯:

TA501昨日收盤在4862元/噸,收跌2.45%;現(xiàn)貨報(bào)盤貼水01合約90元/噸。EG2501昨日收盤在4530元/噸,收跌2.58%,基差減少24.5元/噸至14元/噸,現(xiàn)貨報(bào)價(jià)4587.5元/噸。PX期貨主力合約501收盤在6830元/噸,收跌2.65%。現(xiàn)貨商談價(jià)格為826美元/噸,折人民幣價(jià)格6786元/噸,基差收窄30元/噸至-106元/噸。新加坡一套90萬噸/年的乙二醇裝置于近期停車檢修,時(shí)間在30-40天,11月份部分供應(yīng)減量。江浙滌絲產(chǎn)銷整體尚可,平均產(chǎn)銷估算在100%略偏上。聚酯負(fù)荷在92.5%附近,需求季節(jié)性轉(zhuǎn)淡下,滌絲產(chǎn)銷低迷,聚酯庫存抬升,對(duì)聚酯高負(fù)荷的可持續(xù)性擔(dān)憂。TA裝置變動(dòng)不大,整體繼續(xù)維持高開工,后續(xù)檢修計(jì)劃有限,供應(yīng)充足,對(duì)于TA價(jià)格上方形成壓力;乙二醇本周檢修量逐步減少,11月重啟裝置增多,供應(yīng)端趨于寬松,港口庫存回升,整體價(jià)格承壓。關(guān)注地緣政治對(duì)成本端原油價(jià)格的影響,以及下游需求支撐不足拖拽聚酯價(jià)格的可能。

甲醇:

周二,太倉現(xiàn)貨價(jià)格2457元/噸,內(nèi)蒙古北線價(jià)格在1995元/噸,CFR中國價(jià)格在290-295美元/噸,CFR東南亞價(jià)格在345-350美元/噸。下游方面,山東地區(qū)甲醛價(jià)格1065元/噸,江蘇地區(qū)醋酸價(jià)格2720-2850元/噸,山東地區(qū)MTBE價(jià)格5375元/噸。綜合來看,供應(yīng)方面不論是國內(nèi)還是進(jìn)口,都維持在較高水平,需求方面目前MTO開工率高位,傳統(tǒng)下游需求變動(dòng)不大,雖有窄幅回升但明顯弱于往年水平,總庫存雖然偏高,但繼續(xù)大幅增長概率不高。目前基本面矛盾不是很大的情況之下,預(yù)計(jì)甲醇價(jià)格在2300至2550區(qū)間窄幅震蕩。

聚烯烴:

周二,PP方面華東拉絲主流在7470-7600元/噸;利潤端,油制PP毛利-188.35元/噸,煤制PP生產(chǎn)毛利-246.27元/噸,甲醇制PP生產(chǎn)毛利-484.67元/噸,丙烷脫氫制PP生產(chǎn)毛利-1021.13元/噸,外采丙烯制PP生產(chǎn)毛利-202.5元/噸。PE方面,華東HDPE現(xiàn)貨市場主流價(jià)格在8150元/噸,較上一工作日上調(diào)20元/噸;華東LDPE主流價(jià)格10800元/噸,較上一工作日上調(diào)100元/噸;華北LLDPE主流價(jià)格8370元/噸,較上一工作日上調(diào)50元/噸;聚乙烯期貨主力收盤8116元/噸,較上一工作日下調(diào)64元/噸;利潤端,油制聚乙烯市場毛利為571元/噸;煤制聚乙烯市場毛利為1236元/噸。綜合來看,雖然目前地緣的不確定性導(dǎo)致原油價(jià)格波動(dòng)較大,并且市場對(duì)于政策的預(yù)期仍然較為樂觀,但是從基本面的角度來看,聚烯烴供應(yīng)方面表現(xiàn)較為穩(wěn)定,而需求將邊際走弱,除非供應(yīng)端出現(xiàn)大規(guī)模減產(chǎn),否則聚烯烴價(jià)格大幅上行的可能性不大。

聚氯乙烯:

周二,華東PVC市場價(jià)格下調(diào),電石法5型料5330-5420元/噸,乙烯料主流參考5600-5800元/噸左右;華北PVC市場價(jià)格穩(wěn)中略跌,電石法5型料主流參考5250-5370元/噸左右,乙烯料主流參考5400-5750元/噸;華南PVC市場價(jià)格下調(diào),電石法5型料主流參考5440-5540元/噸左右,乙烯料主流報(bào)價(jià)在5530-5650元/噸。供應(yīng)端,旺季逐漸進(jìn)入尾聲,煉廠開工開始下降;需求端,從水泥發(fā)運(yùn)率和螺紋鋼表觀需求的數(shù)據(jù)來看,房地產(chǎn)施工也將逐步降溫,管材和型材的開工以及市場成交開始下滑,隨著氣溫的下降,北方地區(qū)將進(jìn)入冬休階段,因此需求會(huì)逐漸下降;庫存方面,上游煉廠控制產(chǎn)量,積極去庫,但終端需求表現(xiàn)偏弱,社會(huì)去庫明顯受阻。綜合來看,下游需求同比表現(xiàn)不佳,并且旺季即將結(jié)束,雖然預(yù)計(jì)供應(yīng)也將同比下降,但除非有超預(yù)期減產(chǎn),基本面仍然偏空,近期政策預(yù)期對(duì)PVC價(jià)格影響較大,市場波動(dòng)率增加,現(xiàn)階段市場仍處于弱現(xiàn)實(shí)和強(qiáng)預(yù)期的博弈階段,需要關(guān)注后續(xù)經(jīng)濟(jì)數(shù)據(jù)是否有企穩(wěn)跡象。

尿素:

周二尿素期貨市場延續(xù)弱勢震蕩格局,現(xiàn)貨市場多數(shù)依舊穩(wěn)定,個(gè)別地區(qū)價(jià)格略有調(diào)整。目前山東臨沂市場價(jià)格1800元/噸附近,日環(huán)比上調(diào)10元/噸。昨日尿素行業(yè)日產(chǎn)量波動(dòng)至18.73萬噸,后期在環(huán)保因素及11月中旬氣頭企業(yè)停產(chǎn)預(yù)期下日產(chǎn)仍有下降預(yù)期,但需要時(shí)間兌現(xiàn)。需求端支撐依舊有限,工業(yè)下游剛需采購,農(nóng)業(yè)需求推進(jìn)緩慢。部分地區(qū)價(jià)格接近前低水平,市場采購活躍度略有提升、廠家新單成交也有所改善,但目前區(qū)域間產(chǎn)銷有明顯分化,整體支撐力度不足。綜合來看,尿素供需兩端變化依舊不明顯,市場也缺乏新增驅(qū)動(dòng)或消息指引,預(yù)計(jì)尿素期貨價(jià)格仍以震蕩趨勢為主,關(guān)注國際市場消息擾動(dòng)及期貨市場相關(guān)品種走勢。

純堿:

周二純堿期貨價(jià)格走勢回落,但整體趨勢上仍處于震蕩格局。現(xiàn)貨市場報(bào)價(jià)維持穩(wěn)定,貿(mào)易商環(huán)節(jié)報(bào)價(jià)跟隨盤面有所回落,主流地區(qū)重堿送到貿(mào)易價(jià)格重心回落至1500元/噸附近。近期檢修企業(yè)增多,行業(yè)開工率昨日降至86.62%,其他主流地區(qū)仍有裝置處于減量生產(chǎn)中,供應(yīng)端擾動(dòng)有所提升。需求端暫無明顯改善,下游采購按需為主,浮法玻璃行業(yè)仍有產(chǎn)線冷修,純堿剛需持續(xù)面臨考驗(yàn)。整體來看,純堿期價(jià)向上突破受阻,但考慮市場對(duì)11月初重要會(huì)議及相關(guān)政策仍有預(yù)期,短期盤面或進(jìn)入震蕩格局,長期在供需寬松格局下壓力仍存。關(guān)注供應(yīng)變化水平、宏觀政策導(dǎo)向及玻璃期價(jià)走勢,策略方面可關(guān)注多玻璃-空純堿套利策略。

玻璃:

周二玻璃期貨價(jià)格沖高回落,現(xiàn)貨市場漲勢依舊,國內(nèi)浮法玻璃市場均價(jià)1299元/噸,日環(huán)比上漲12元/噸。昨日一條900噸日熔量產(chǎn)線冷修,玻璃在產(chǎn)產(chǎn)能已降至16萬噸以下。玻璃現(xiàn)貨成交繼續(xù)維持高位,昨日多數(shù)地區(qū)玻璃產(chǎn)銷率延續(xù)100%以上高位,沙河地區(qū)90%左右徘徊。整體來看,玻璃基本面繼續(xù)邊際好轉(zhuǎn),預(yù)計(jì)盤面維持堅(jiān)挺運(yùn)行趨勢。市場對(duì)政策預(yù)期依舊較強(qiáng),期價(jià)波動(dòng)也依舊較大,注意持倉風(fēng)險(xiǎn)。關(guān)注玻璃現(xiàn)貨成交持續(xù)情況、多玻璃-空純堿套利策略。

相關(guān)文章

- 詳細(xì)閱讀

-

如何應(yīng)對(duì)期貨回撤問題?有哪些有效策略?詳細(xì)閱讀

期貨交易中,回撤是投資者經(jīng)常會(huì)面臨的問題,它指的是在投資過程中資產(chǎn)價(jià)值出現(xiàn)的階段性下降。有效應(yīng)對(duì)期貨回撤,對(duì)于保障投資收益和控制風(fēng)險(xiǎn)至關(guān)重要。以下將介...

2025-07-11 17 期貨 應(yīng)對(duì) 回撤

- 詳細(xì)閱讀

- 詳細(xì)閱讀

- 詳細(xì)閱讀

- 詳細(xì)閱讀

最新評(píng)論