美聯(lián)儲(chǔ)降息 企業(yè)結(jié)匯意愿增強(qiáng)

來源:中國經(jīng)營報(bào)

本報(bào)記者 郝亞娟 張榮旺 上海 北京報(bào)道

近段時(shí)間,人民幣匯率持續(xù)升值。尤其是9月19日美聯(lián)儲(chǔ)宣布降息50個(gè)基點(diǎn)后,市場人士普遍預(yù)期,人民幣匯率將迎來升值機(jī)會(huì)。

在此背景下,如何管理匯率風(fēng)險(xiǎn)成為企業(yè)的必答題。“對出口企業(yè)而言,由于商品出口價(jià)格難以迅速調(diào)整,人民幣匯率升值可能給企業(yè)盈利帶來一定沖擊。對擁有對外投資的企業(yè)而言,人民幣升值可能帶來一定的會(huì)計(jì)匯兌損失。”中國銀行(601988.SH)研究院銀行業(yè)與綜合經(jīng)營團(tuán)隊(duì)主管邵科接受《中國經(jīng)營報(bào)》記者采訪時(shí)表示。

受訪人士指出,美聯(lián)儲(chǔ)降息后,短期內(nèi)人民幣有望保持強(qiáng)勢狀態(tài),企業(yè)結(jié)匯需求還有釋放空間。對于企業(yè)而言,在匯率雙向波動(dòng)常態(tài)化的背景下,應(yīng)當(dāng)秉持“匯率中性”原則,主動(dòng)采取套期保值及其他手段有效管理匯率波動(dòng)風(fēng)險(xiǎn)。

人民幣匯率迎來升值機(jī)會(huì)

北京時(shí)間9月19日,美聯(lián)儲(chǔ)宣布將聯(lián)邦基金利率目標(biāo)區(qū)間下調(diào)50個(gè)基點(diǎn),降至4.75%—5.00%,為4年來美聯(lián)儲(chǔ)首次降息。同日,中國人民銀行授權(quán)中國外匯交易中心公布,銀行間外匯市場人民幣匯率中間價(jià)為1美元對人民幣7.0983元。

中銀證券全球首席經(jīng)濟(jì)學(xué)家管濤表示,美聯(lián)儲(chǔ)50個(gè)基點(diǎn)降息落地,打開了全球貨幣寬松周期的序幕。從去年9月份開始,境外機(jī)構(gòu)已經(jīng)連續(xù)12個(gè)月持續(xù)凈增持人民幣債券累計(jì)達(dá)到1.35萬億元,而且美聯(lián)儲(chǔ)降息有助于緩解人民幣匯率調(diào)整壓力。

華泰證券宏觀研報(bào)稱,整體來看,美聯(lián)儲(chǔ)以50個(gè)基點(diǎn)開啟降息周期,追上其他主要央行降息節(jié)奏;50個(gè)基點(diǎn)降息也并未造成市場恐慌,預(yù)計(jì)美聯(lián)儲(chǔ)仍將繼續(xù)降息,年內(nèi)累計(jì)降息幅度預(yù)計(jì)達(dá)到100—125個(gè)基點(diǎn)。美聯(lián)儲(chǔ)降息周期開啟有望進(jìn)一步減輕人民幣匯率面臨的由利差形成的外匯流出壓力,并打開國內(nèi)貨幣政策空間。

自7月以來,人民幣匯率已開啟一輪顯著的升值周期。首都銀行(中國)有限公司(以下簡稱“首都銀行”)相關(guān)負(fù)責(zé)人分析,人民幣匯率升值,一方面出口企業(yè)壓力增加,人民幣升值會(huì)使以人民幣計(jì)價(jià)的商品在國際市場上價(jià)格上升,從而降低出口產(chǎn)品的競爭力,導(dǎo)致出口企業(yè)的利潤空間縮小。此外,企業(yè)出口收匯之后結(jié)匯的價(jià)格會(huì)隨著人民幣升值而變差,使得企業(yè)面臨匯率波動(dòng)風(fēng)險(xiǎn)。另一方面進(jìn)口企業(yè)受益,人民幣升值意味著購買用于支付的外幣時(shí),匯率逐漸向有利的方向發(fā)展,使得進(jìn)口商品的成本降低,進(jìn)口企業(yè)可能因此受益。

“對于有外幣債務(wù)的企業(yè),人民幣升值意味著償還外債時(shí)的購匯成本降低,企業(yè)能夠減少財(cái)務(wù)支出,降低整體負(fù)債成本。同時(shí),企業(yè)的對外投資成本下降,這有助于提升國內(nèi)企業(yè)在國際市場上的并購與投資能力。”上述首都銀行相關(guān)負(fù)責(zé)人補(bǔ)充道。

從企業(yè)的結(jié)售匯來看,9月18日,國家外匯管理局公布的2024年8月銀行結(jié)售匯數(shù)據(jù)顯示,按美元計(jì)值,2024年8月,銀行結(jié)匯1902億美元,售匯1914億美元。其中,銀行代客結(jié)匯1834.03億美元,銀行代客售匯1824.94億美元。

東方金誠研究發(fā)展部總監(jiān)馮琳接受記者采訪時(shí)分析:“8月數(shù)據(jù)更能體現(xiàn)市場情緒的銀行代客結(jié)售匯數(shù)據(jù)大幅改善。其中,代客結(jié)匯1834億美元,結(jié)匯率為62.2%,連續(xù)兩個(gè)月小幅上行;代客售匯1824.9億美元,8月代客結(jié)售匯順差9.1億美元,結(jié)束了此前連續(xù)13個(gè)月的逆差局面,當(dāng)月售匯率也降至65.9%,較上月大幅下行9.3個(gè)百分點(diǎn),是當(dāng)月出現(xiàn)銀行代客結(jié)售匯順差的主要原因。這代表外匯市場情緒大幅改善,人民幣貶值預(yù)期顯著降溫。”

“一般而言,人民幣匯率波動(dòng)上行時(shí),升值預(yù)期進(jìn)一步強(qiáng)化,企業(yè)和居民的結(jié)匯將增加,結(jié)售匯順差也將擴(kuò)大;反之,人民幣匯率波動(dòng)下行時(shí),貶值壓力加大,企業(yè)和居民對外幣的需求增強(qiáng),結(jié)匯將明顯減少,結(jié)售匯順差也將回落。”邵科告訴記者。

“實(shí)際上,上半年人民幣匯率波動(dòng)劇烈,導(dǎo)致企業(yè)在結(jié)售匯行為上更加謹(jǐn)慎。”杭州幻視金融信息服務(wù)有限公司外匯服務(wù)團(tuán)隊(duì)(以下簡稱“幻視公司外匯團(tuán)隊(duì)”)指出,一方面許多出口企業(yè)減少了結(jié)匯行為,等待匯率更加有利時(shí)再進(jìn)行操作,從而降低潛在的損失;另一方面進(jìn)口企業(yè)更加積極地尋求外匯對沖工具,以鎖定成本和減少因匯率波動(dòng)帶來的額外支出。這意味著銀行的匯率風(fēng)險(xiǎn)管理壓力增加,銀行需要更加靈活的匯率風(fēng)險(xiǎn)管理措施,以應(yīng)對可能的外匯市場波動(dòng)風(fēng)險(xiǎn),尤其是在匯率出現(xiàn)劇烈波動(dòng)時(shí),銀行必須加大對客戶的風(fēng)險(xiǎn)預(yù)警和對沖方案建議。

伴隨著人民幣匯率迎來升值空間,企業(yè)結(jié)匯意愿還將增強(qiáng)。馮琳指出,人民幣連續(xù)兩個(gè)月較大幅度升值,一方面迫使此前觀望、積壓的結(jié)匯需求集中釋放,提升結(jié)匯率;另一方面市場對于人民幣進(jìn)一步升值的預(yù)期漸濃,這導(dǎo)致一部分購匯需求延后,降低售匯率。在美聯(lián)儲(chǔ)大幅降息后,短期內(nèi)人民幣有望保持強(qiáng)勢狀態(tài),結(jié)匯需求還有釋放空間,而這又會(huì)對人民幣匯價(jià)形成向上推動(dòng)力。

企業(yè)與銀行互相配合

當(dāng)前,人民幣匯率彈性增強(qiáng)、雙向波動(dòng)成為常態(tài),企業(yè)在日常進(jìn)出口貿(mào)易、外幣債務(wù)、對外投資、工程項(xiàng)目等方面均面臨一定的匯率風(fēng)險(xiǎn)。

9月11日,中船防務(wù)(600685.SH)董秘答復(fù)投資者表示:“人民幣匯率波動(dòng)起伏較大,對手持外幣和應(yīng)收款項(xiàng)造成一定波動(dòng)。為規(guī)避外匯風(fēng)險(xiǎn),防范和降低財(cái)務(wù)風(fēng)險(xiǎn),本集團(tuán)持續(xù)加強(qiáng)匯率走勢分析,制定匯率風(fēng)險(xiǎn)防范方案,以生產(chǎn)經(jīng)營為基礎(chǔ),以套期保值、風(fēng)險(xiǎn)防范為目的開展外匯衍生品交易,采用遠(yuǎn)期合約等外匯衍生產(chǎn)品,對沖進(jìn)出口合同預(yù)期收付匯及手持外幣資金的匯率波動(dòng)風(fēng)險(xiǎn)。”

“需要強(qiáng)調(diào)的是,匯率波動(dòng)本身不是風(fēng)險(xiǎn),波動(dòng)是市場參與者集體行為的映射,市場也會(huì)產(chǎn)生與本身有關(guān)的信息。”幻視公司外匯團(tuán)隊(duì)告訴記者,雙向常態(tài)化波動(dòng)對做好準(zhǔn)備的企業(yè)來說,提供了更多增強(qiáng)企業(yè)利潤的機(jī)會(huì)。“波動(dòng)無時(shí)不在,常態(tài)化的雙向波動(dòng)給企業(yè)提供了更多的機(jī)會(huì)賺取利潤或者控制風(fēng)險(xiǎn)。傳統(tǒng)意義上鎖匯已無法有效應(yīng)對變化的市場,可以運(yùn)用策略思維及金融衍生品以期達(dá)到‘非對稱性’的收益風(fēng)險(xiǎn)比。”

那么,人民幣匯率雙向波動(dòng),企業(yè)該如何應(yīng)對?“在實(shí)際業(yè)務(wù)中,由于回款周期的不確定性,不少企業(yè)會(huì)根據(jù)預(yù)估賬期區(qū)間和市場行情擇機(jī)、分批建倉,構(gòu)建多點(diǎn)位多期限的倉位布局。根據(jù)企業(yè)全年進(jìn)出口量,制定金融衍生工具倉位比例,并根據(jù)市場預(yù)期和訂單情況及時(shí)進(jìn)行調(diào)整,一方面可靈活應(yīng)對收付匯量的不確定;另一方面開展即期交易,和金融衍生工具形成對沖。”幻視公司外匯團(tuán)隊(duì)指出。

上海經(jīng)邑產(chǎn)業(yè)數(shù)智研究院副院長沈佳慶告訴記者,尤其是出海的企業(yè),管理好匯率風(fēng)險(xiǎn)是其必選項(xiàng)。企業(yè)可與合作的銀行達(dá)成共識,共同管理匯率風(fēng)險(xiǎn),如通過遠(yuǎn)期鎖匯產(chǎn)品,在合同簽訂時(shí)就將匯率風(fēng)險(xiǎn)鎖定;還可以采取出口訂單和應(yīng)收賬款外匯套期保值,業(yè)務(wù)品種包括但不限于遠(yuǎn)期結(jié)售匯、外匯掉期、外匯期權(quán)等,進(jìn)行一定的風(fēng)險(xiǎn)對沖;企業(yè)還可選擇通過境內(nèi)外市場結(jié)算分離,形成內(nèi)外兩套循環(huán)體系的方式,隔離匯率波動(dòng)風(fēng)險(xiǎn)。

上述首都銀行相關(guān)負(fù)責(zé)人建議,企業(yè)應(yīng)建立起一套完整的匯率風(fēng)險(xiǎn)管理機(jī)制,如使用套期保值工具(遠(yuǎn)期結(jié)售匯、期權(quán)、掉期等),堅(jiān)持“匯率風(fēng)險(xiǎn)中性管理理念”來規(guī)避匯率風(fēng)險(xiǎn),平抑因匯率波動(dòng)帶來的可能損失;通過多元化的結(jié)算貨幣組合來降低單一貨幣波動(dòng)帶來的風(fēng)險(xiǎn),比如出口企業(yè)有外幣收入的情況下,可借入外幣債務(wù)實(shí)現(xiàn)自然避險(xiǎn);及時(shí)跟蹤和預(yù)測匯率走勢,并及時(shí)與合作銀行溝通交流外匯市場觀點(diǎn),根據(jù)市場情況靈活調(diào)整外匯交易策略,確保外匯敞口處于可控范圍內(nèi)。

記者注意到,監(jiān)管部門也積極推動(dòng)金融機(jī)構(gòu)建立健全企業(yè)匯率風(fēng)險(xiǎn)管理長效機(jī)制。9月初,國家外匯管理局在跨境金融服務(wù)平臺(tái)上建設(shè)了“企業(yè)匯率風(fēng)險(xiǎn)管理服務(wù)”應(yīng)用場景,并在10個(gè)省市開始試點(diǎn)。

“企業(yè)匯率風(fēng)險(xiǎn)管理服務(wù)”應(yīng)用場景以優(yōu)化企業(yè)外匯匯率風(fēng)險(xiǎn)管理為目標(biāo),在企業(yè)授權(quán)的情況下,為銀行提供企業(yè)收付匯、結(jié)售匯、平臺(tái)上歷史衍生品簽約信息及履約情況,助力銀行在對衍生品業(yè)務(wù)的審核中,合理評估業(yè)務(wù)規(guī)模,防控業(yè)務(wù)風(fēng)險(xiǎn),同時(shí)便利企業(yè)合理制定人民幣對外匯衍生品方案,降低匯率風(fēng)險(xiǎn)。

標(biāo)簽: 美聯(lián)儲(chǔ) 結(jié)匯 降息

相關(guān)文章

-

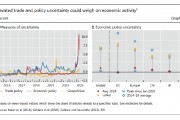

國際清算銀行稱:關(guān)稅使美聯(lián)儲(chǔ)面臨真實(shí)通脹難題詳細(xì)閱讀

國際清算銀行警告稱,隨著全球經(jīng)濟(jì)因唐納德?特朗普具有破壞性的貿(mào)易政策而動(dòng)蕩,美國通脹可能卷土重來。 該行總經(jīng)理阿古斯丁?卡斯滕斯(Agustí...

2025-06-29 2 美聯(lián)儲(chǔ) 通脹 國際清算銀行

-

美國大型銀行順利通過美聯(lián)儲(chǔ)壓力測試 為派息和股票回購奠定基礎(chǔ)詳細(xì)閱讀

美國大型銀行通過了美聯(lián)儲(chǔ)的年度壓力測試,為提高回購和派息鋪平道路。 今年接受測試的22家銀行在經(jīng)濟(jì)衰退的情景假設(shè)下均保持在最低資本要求之上。美...

2025-06-28 2 美聯(lián)儲(chǔ) 回購 派息

-

特朗普給鮑威爾繼任者開條件:要選想降息者當(dāng)美聯(lián)儲(chǔ)主席詳細(xì)閱讀

美國總統(tǒng)唐納德·特朗普表示,他將選擇想要降息的人來接替杰羅姆·鮑威爾當(dāng)美聯(lián)儲(chǔ)主席,而這一條件會(huì)直擊央行獨(dú)立性的核心。 特朗普周五對記者說:“要...

2025-06-28 3 美聯(lián)儲(chǔ) 特朗普 鮑威爾

-

美銀策略師:美聯(lián)儲(chǔ)利率路徑變化和減稅將引發(fā)股市泡沫風(fēng)險(xiǎn)詳細(xì)閱讀

美國銀行的Michael Hartnett認(rèn)為,隨著美國降息預(yù)期吸引大量資金流入股票市場,出現(xiàn)投機(jī)性股票市場泡沫的風(fēng)險(xiǎn)正在增加。 隨著美國...

2025-06-27 6 美聯(lián)儲(chǔ) 策略師 減稅

-

白宮:特朗普近期不會(huì)就下任美聯(lián)儲(chǔ)主席人選做出決定詳細(xì)閱讀

白宮表示,特朗普近期不會(huì)就美聯(lián)儲(chǔ)主席鮑威爾的繼任者人選做出決定。 此前,報(bào)道稱特朗普可能最早于今年夏季就鮑威爾接班人做出選擇。白宮官員周四表示...

2025-06-27 3 美聯(lián)儲(chǔ) 特朗普 下任

-

美聯(lián)儲(chǔ)古爾斯比:“影子”聯(lián)儲(chǔ)主席不會(huì)影響政策辯論詳細(xì)閱讀

芝加哥聯(lián)儲(chǔ)主席古爾斯比周四表示,即便美國總統(tǒng)特朗普提名新人選接替美聯(lián)儲(chǔ)主席鮑威爾,在候任者等待國會(huì)確認(rèn)期間,這一人事變動(dòng)也不會(huì)影響貨幣政策決策。...

2025-06-27 6 美聯(lián)儲(chǔ) 古爾 斯比

最新評論